L’acquisto e la vendita di azioni, materie prime o valute su diversi mercati per trarre vantaggio dalle piccole ma costanti disparità di prezzo è la classica definizione di arbitraggio.

Tuttavia, il termine “arbitraggio” è talvolta utilizzato per riferirsi ad altri tipi di trading. Una tattica di investimento comune tra gli hedge fund è chiamata “merger arbitrage”, che consiste nell’acquistare azioni di una società prima che una fusione sia ufficialmente annunciata o ampiamente anticipata.

Un’operazione di arbitraggio consiste nell’acquisto e la vendita simultanei dello stesso asset su più mercati per beneficiare di fluttuazioni di prezzo minori. In sostanza, sfrutta le fluttuazioni di prezzo a breve termine di prodotti finanziari uguali o comparabili scambiati in numerosi mercati o formati diversi. L’arbitraggio nasce come conseguenza delle inefficienze del mercato, sfruttando e affrontando tali inefficienze.

Con gli sviluppi della tecnologia, trarre profitto dagli errori dei prezzi di mercato è diventato estremamente difficile. Molti trader di criptovaluta utilizzano sistemi di trading automatizzati per tenere traccia dei cambiamenti negli strumenti finanziari correlati. Le impostazioni di prezzo inefficienti vengono prontamente rilevate e l’opportunità di arbitraggio viene spesso distrutta in pochi secondi. Questo articolo intende quindi fornirti una guida al trading di arbitraggio criptovalute.

Cos’ è esattamente l’arbitraggio delle criptovalute?

Prima dell’avvento del mondo delle criptovalute, l’arbitraggio era già una caratteristica importante dei mercati finanziari tradizionali. Nonostante questo, sembra che nel settore delle criptovalute aleggi un fascino più attraente circa le probabilità di poter mettere in atto un arbitraggio criptovalute.

L’arbitraggio di crypto si riferisce a un sistema in base al quale si approfitta della disparità del prezzo delle criptovalute su due o più exchange per ottenere profitti. Questo significa acquistare a basso prezzo su un exchange e vendere a un prezzo più alto su un altro exchange.

È probabile che l’origine di tale fascino derivi dalla reputazione del mercato Bitcoin, estremamente volatile rispetto ad altri requisiti finanziari. Per questo motivo, il prezzo delle criptovalute può fluttuare ampiamente nel tempo. I trader di criptovalute che effettuano arbitraggi hanno molte più opportunità di trovare disparità di prezzo redditizie nel mondo delle criptovalute poiché vengono scambiate a livello globale attraverso centinaia di scambi 24 ore su 24.

Partecipare all’arbitraggio significa negoziare per beneficiare di variazioni di prezzo quasi insignificanti tra asset identici scambiati su vari exchange. Un trader di criptovalute che fa arbitraggio tra exchange acquista un asset su un mercato e lo vende su un altro per beneficiare del differenziale di prezzo. Esistono diverse sfumature di questo sistema, ma tutte si basano sulla capacità di riconoscere le “inefficienze” del mercato.

I trader che fanno arbitraggio criptovaluta, spesso noti come “arbitrageurs”, in genere lavorano per banche centrali e altre organizzazioni finanziarie. Il trading di enormi quantità di denaro richiede algoritmi complessi in grado di rilevare e capitalizzare le possibilità che si manifestano in archi temporali tanto brevi quanto quelli di millisecondi.

Quali possono essere alcuni esempi di arbitraggio di crypto?

I diversi mercati in cui questa strategia può essere attuata sono:

- Mercati situati in luoghi diversi: ad esempio, arbitraggio tra gli exchange Francoforte, Madrid o Chicago.

- Diversi tipi di mercati: ad esempio, i mercati dei derivati e i mercati spot.

I meccanismi di un operazione di arbitraggio tendono a regolare i mercati, dato che vendere sul mercato a un prezzo più alto genera un aumento dell’offerta che fa scendere automaticamente il prezzo. Quando acquisti sul mercato con un prezzo inferiore, si genera un aumento della domanda che fa aumentare il prezzo (è semplicemente la legge della domanda e dell’offerta).

Questo aumento e diminuzione del prezzo delle criptovalute continua fino al momento in cui non è più redditizio fare questo tipo di operazione di arbitraggio, quando cioè i prezzi di entrambi i mercati sono uguali e, quindi, in equilibrio.

Come funziona il trading per arbitraggio criptovalute?

Prendendo Bitcoin ed Ethereum come esempi, queste possibilità possono presentarsi regolarmente a seguito di un aumento significativo dei volumi di scambio o di inefficienze di un exchange.

In maniera più significativa, gli exchange consolidati spesso forniscono prezzi migliori che sono più in linea con i valori di trading in tempo reale degli asset crypto. Anche i market maker automatizzati hanno dato il loro contributo in questo processo. D’altra parte, i prezzi delle criptovalute sugli exchange più piccoli possono essere più alti o più bassi a causa di inefficienze all’interno del sistema di trading. Pertanto, la nozione di trading di arbitraggio criptovalute mira a capitalizzare i difetti dei mercati crypto.

La liquidità e i volumi di scambio registrati sugli exchange sono due elementi significativi che influenzano i prezzi delle criptovalute. Maggiore è la quantità di un asset crypto scambiato su un mercato, minore è la deviazione dal suo prezzo effettivo. Al contrario, i valori delle criptovalute tendono ad essere più alti negli exchange più piccoli e con poca liquidità. Ci sono vari strumenti, come le pool di liquidità, che offrono servizi di liquidità crypto proprio per aiutare il trading.

Per guadagnare con la differenza di prezzo di un asset digitale su due o più borse praticando l’arbitraggio tra exchange, un trader dovrebbe identificare la differenza di prezzo e quindi eseguire una serie di operazioni.

Ipotizziamo che il prezzo di un bitcoin sia di 45.000 $ su un paio di exchange crypto diversi e 45.200 $ su Margex. Ad esempio, i trader di criptovalute che vogliono effettuare un arbitraggio di crypto potrebbero vedere un differenziale di prezzo di 200 $ tra Coinbase e Margex e decidere di acquistare bitcoin su Coinbase prima di venderlo su Margex. Questo è un esempio di un tipico scambio di arbitraggio criptovalute.

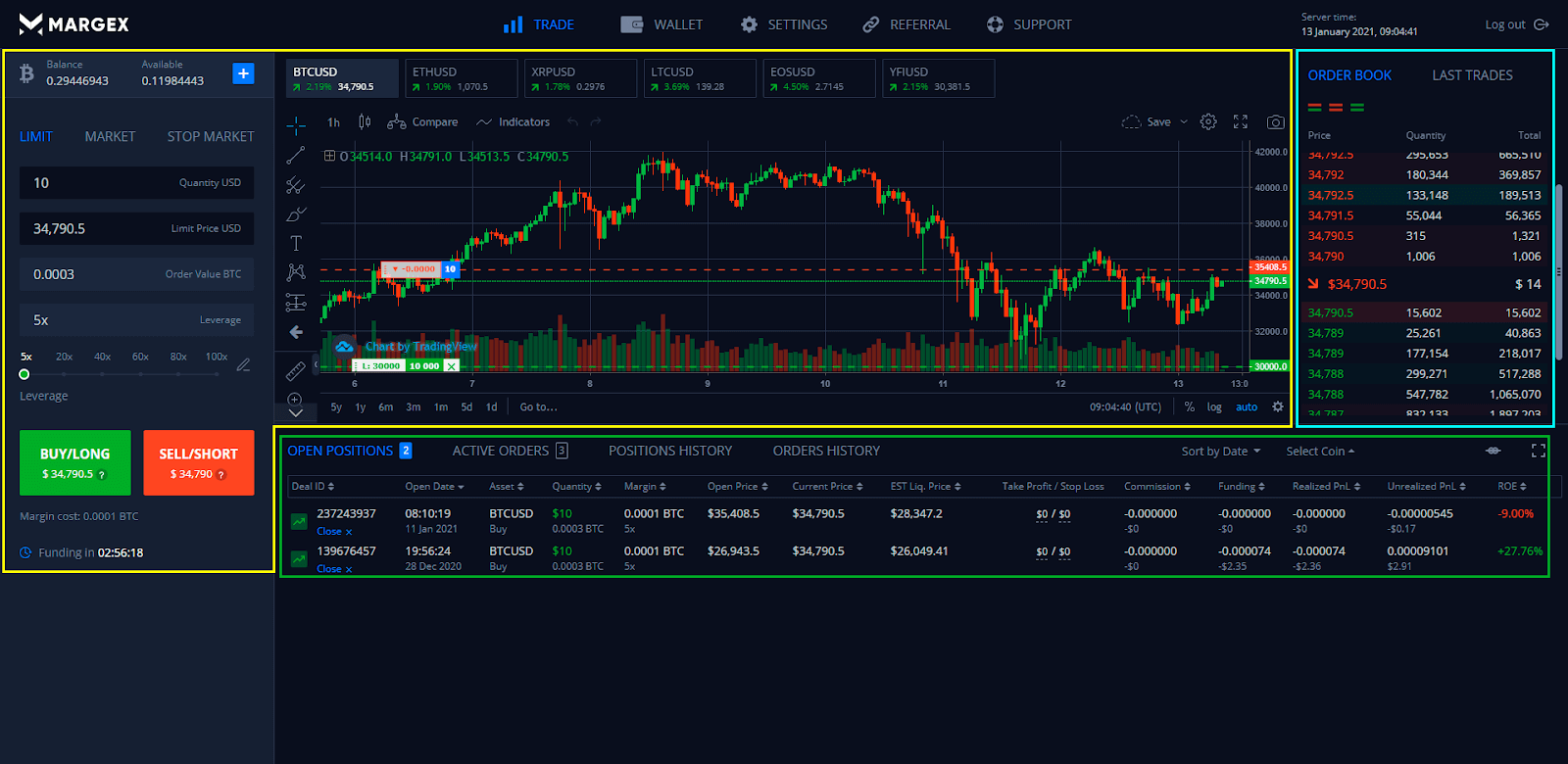

Ad esempio, il seguente grafico è uno scambio di mercato su BTC;

Esistono due tipi di trading di arbitraggio di criptovalute:

L’arbitraggio tra exchange (noto anche come arbitraggio triangolare): un esempio importante di arbitraggio triangolare è la transazione Bitcoin-Zipmex. Dato che la criptovaluta può essere scambiata rapidamente attraverso una rete blockchain, le possibilità di arbitraggio tra gli exchange sono molto comuni.

L’arbitraggio all’interno dell’exchange: per procedere con questa operazione di arbitraggio, devi comprare due asset crypto separati, come Bitcoin (BTC) ed Ethereum (ETH), dallo stesso commerciante e venderli quando c’è una differenza di prezzo.

L’arbitraggio transfrontaliero comporta l’acquisto e la vendita di criptovaluta su due exchange in giurisdizioni separate.

Perché esistono le opportunità di arbitraggio crypto che il mercato offre?

Come accennato in precedenza, ci sono centinaia di exchange in tutto il mondo su cui vengono scambiate crypto. Oltre allo scambio di grandi volumi di criptovalute, vengono coinvolte anche diverse valute fiat. Le possibilità di arbitraggio tra exchange possono sorgere per diversi motivi.

Rapida variazione nel prezzo delle criptovalute

In base a una valutazione generale, è chiaro che il prezzo delle criptovalute sia particolarmente volatile. Nello stesso giorno, i prezzi possono scendere del 20% e salire della stessa percentuale. I trader che effettuano ordini manualmente potrebbero non essere sempre in grado di annullarli.

Inoltre, alcuni trader di criptovalute potrebbero mostrare risposte più lente o più rapide rispetto a questi movimenti di prezzo a causa delle disparità di liquidità tra gli exchange crypto. Ad esempio, se i prezzi delle criptovalute iniziassero a scendere, gli ordini market su un exchange con scarsa liquidità porterebbero i prezzi a scendere ancora di più, creando così delle possibilità di arbitraggio.

Inoltre, un exchange che ha un’elevata liquidità sarà in grado di mantenere il valore attuale di una criptovaluta. Questo perché la domanda e l’offerta costanti sulla sua piattaforma rendono facile mantenere stabile il prezzo. Tuttavia, il contrario si verifica con uno exchange con scarsa liquidità poiché è probabile che il prezzo salga o scenda in base alla domanda.

Restrizioni locali imposte ai trasferimenti di valuta fiat

Alcuni Stati limitano il movimento di fondi fuori dai propri confini, impedendo agli investitori locali di criptovaluta di accedere ai mercati di criptovaluta oltre i propri confini. Questo genera discrepanze tra domanda e offerta negli exchange di Bitcoin locali.

Kimchi Premium è l’esempio più noto di questa situazione. In Corea del Sud, i trader di criptovalute devono affrontare severi controlli sui capitali e agli investitori internazionali è vietato fare trading sugli exchange di criptovaluta locali. Di conseguenza, i valori Bitcoin nella nazione differiscono da quelli di altri exchange di criptovalute.

Il prezzo Bitcoin è solitamente più alto in Corea del Sud che in altri Paesi, un fenomeno noto tra i trader di criptovalute come “Kimchi Premium”.

Costi di transazione e di trasferimento

Le differenze nel prezzo delle criptovalute possono emergere a causa dei costi di transazione anche in un mercato illimitato e a bassa volatilità. Si potrebbe pensare che la mera esistenza di differenze di prezzo non garantisca la presenza di un’opportunità di arbitraggio. Al contrario, non tutti gli scambi su Bitcoin sono uguali.

I trader ad alto volume possono risparmiare un’elevata quantità di fondi sulle commissioni di transazione per lo scambio di Bitcoin. Pertanto, avrebbero delle opportunità di arbitraggio limitate derivanti da queste differenze di prezzo. Inoltre, anche l’ubicazione di uno exchange potrebbe svolgere un ruolo nel prezzo di un asset. Nei Paesi con maggiore domanda, il prezzo delle criptovalute tenderà a salire mentre il contrario si verifica in genere nelle regioni con bassa domanda.

Opportunità di arbitraggio nel mondo crypto: le tipologie disponibili

Ci sono diverse prospettive interessanti in questo settore grazie a tutte le caratteristiche, alla flessibilità e alle innovazioni che sono arrivate con la criptovaluta. Questa sezione ti illustrerà come realizzare guadagni senza incorrere in rischi sul mercato di Bitcoin.

Arbitraggio del tasso di interesse

Questa forma unica di arbitraggio sfrutta i tassi applicati per dare e prendere in prestito su diversi exchange di criptovaluta. La maggior parte degli exchange crypto consente agli utenti di prendere e dare in prestito i propri asset per ottenere ricompense.

Il tasso di finanziamento è determinato dalla domanda e dall’offerta degli utenti che utilizzano questi servizi. Di conseguenza, è possibile monitorare i tassi di prestito, prendere in prestito a un tasso inferiore da un exchange e prestare a un tasso più elevato per un rendimento privo di rischi.

Ad esempio, potresti prendere in prestito BTC da Margex a un tasso di 0,17% soltanto (o inserire un ordine e attendere un tasso inferiore per il completamento ) e dare in prestito gli stessi asset BTC allo 0,88% su FTX.

Per prendere in prestito BTC da una piattaforma come Margex, devi avere asset in valuta fiat o altre criptovalute che vengano accettate come collaterale.

In alternativa, puoi beneficiare dell’opportunità di arbitraggio prendendo in prestito/dando valute fiat. Ecco un’opportunità di arbitraggio del tasso di finanziamento in valuta fiat:

Come puoi vedere, prendere in prestito USD all’1,50% da FTX e prestare al 3,61% (o inserire un ordine a un tasso più alto e attendere che venga eseguito) su Bitfinex può comportare un profitto privo di rischi.

Per approfittare di questa offerta, devi essere in grado di trasferire denaro fiat da FTX a Margex o avere già valuta fiat sul tuo conto Margex.

Ricorda che per prendere in prestito valute fiat, devi avere criptovaluta sul tuo conto che possa essere utilizzata come collaterale.

Arbitraggio puro sul mercato spot

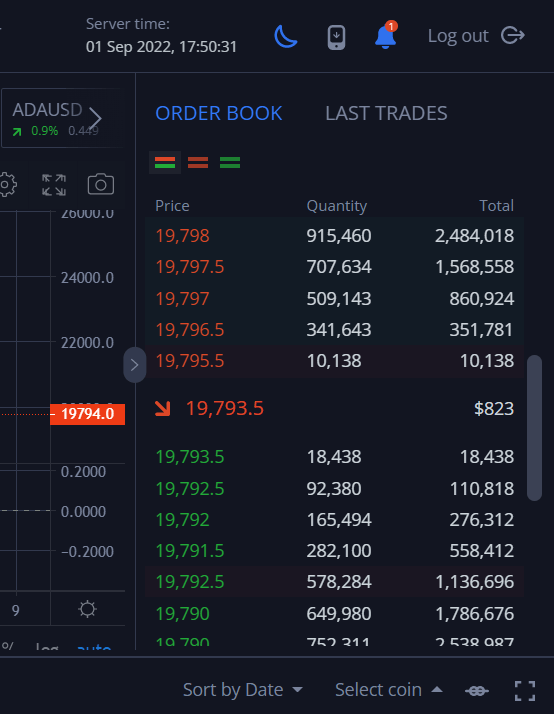

Questa forma di arbitraggio comporta l’acquisto di un asset crypto da un exchange e la vendita a un prezzo più alto su un altro exchange. Per capire come funziona, diamo un’occhiata all’illustrazione qui sotto, che mostra la differenza in tempo reale tra due exchange.

Un grafico BTC/USD da un’altra piattaforma di scambio di criptovalute

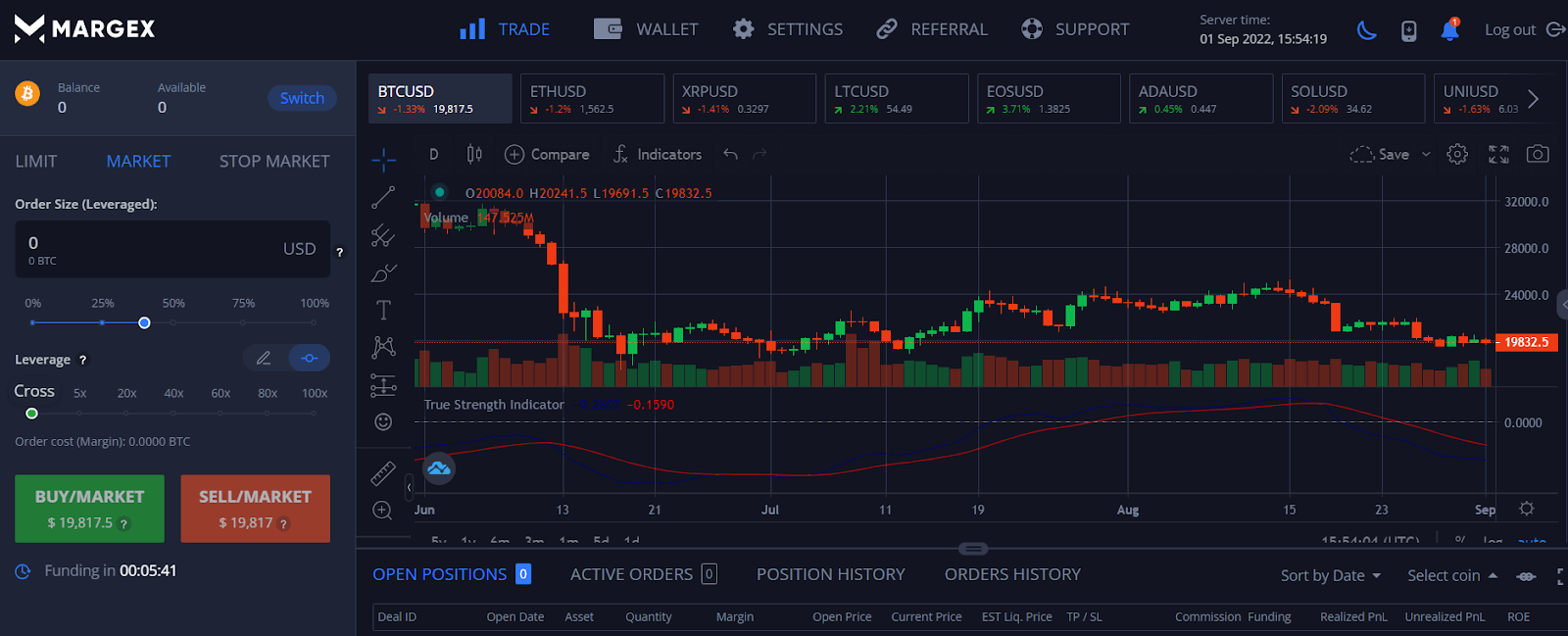

Un grafico BTC/USD dalla piattaforma Margex

Come puoi vedere, si può trarre vantaggio sfruttando l’opportunità di arbitraggio acquistando BTC dal primo exchange del grafico e vendendo su Margex.

Per sfruttare questa opportunità, dovrai detenere USDT su una exchange e BTC sull’altro e venderli contemporaneamente.

il motivo è semplice: questa operazione di arbitraggio si verifica entro un intervallo di tempo molto breve e il ritardo potrebbe essere costoso.

BTC è un asset volatile e un cambiamento significativo del mercato potrebbe portare a perdite dopo la vendita del secondo exchange. Quindi il modo migliore per sfruttare questa opportunità è comprare BTC con USDT e vendere BTC istantaneamente sul secondo exchange. Questo ti aiuta a trarre profitto dallo spread a seconda delle condizioni del mercato.

A causa dei costi di transazione variabili, l’arbitraggio spot puro può essere rischioso ed è un sistema ideale per i trader che operano su exchange che applicano costi di transazione estremamente bassi. Questi exchange sono solitamente gli operatori più grandi poiché tendono ad avere un’elevata liquidità e un maggiore traffico per il trading.

Margex offre un’ottima opzione in quanto è una delle migliori piattaforme crypto con un elevato livello di liquidità e supporta il trading molto semplice e intuitivo, anche per i trader meno esperti. Inoltre, tieni presente che queste possibilità si sono presentate mentre la volatilità del mercato è minima. Tale opportunità di arbitraggio può esistere durante periodi altamente volatili, da cui tutti possono guadagnare.

Arbitraggio sulla posizione

Nell’arbitraggio sulla posizione, non c’è trasferimento fisico di stablecoin o di monete più volatili e si utilizza la teoria alla base dell’arbitraggio spot puro. In questo caso, fai leva sull’opportunità di arbitraggio stabilendo posizioni diverse su exchange diversi.

Il profitto si ottiene quando il prezzo dell’asset converge con l’obiettivo fissato sulle posizioni stabilite. Supponiamo che tu stia scambiando Bitcoin sul mercato dei future. Puoi aprire una posizione e andare long mentre apri un’altra posizione su un altro exchange.

Una volta che i prezzi convergono su un livello simile, chiudi entrambe le posizioni. In questo modo, il profitto ottenuto dal primo exchange sarebbe superiore a quello dell’altro exchange, dato che hai preso posizioni opposte convergenti agli stessi livelli di prezzo.

Il rischio di prezzo del possesso di una criptovaluta viene evitato durante l’arbitraggio poiché non è necessario detenere fondi crypto sugli exchange. Per fare trading su una piattaforma qualsiasi, devi avere una stablecoin.

Classificazione e tipi di strategie di trading nell’arbitraggio criptovalute

I trader possono impiegare diversi tipi di tattiche di trading di arbitraggio criptovalute per trarre profitto dalle differenze di prezzo nel mercato. Ecco alcune delle più interessanti:

Arbitraggio tra exchange

Il trader compra un asset crypto su un exchange e lo vende immediatamente su un altro mercato in cui il prezzo è più elevato. Questo può avvenire perché i valori degli asset potrebbero differire tra un exchange e l’altro. Il trader deve avere dei conti aperti su entrambe le borse ed essere pronto a capitalizzare il differenziale di prezzo.

Arbitraggio spaziale

Ciò comporta l’acquisto e la vendita di criptovalute in varie località in tutto il mondo per trarne profitto. Il Giappone, che ha una domanda di Bitcoin significativamente maggiore rispetto alla maggior parte delle altre nazioni, è un esempio di un Paese in cui questa operazione di arbitraggio potrebbe avere successo. Puoi generare un profitto evitando i rischi associati all’investimento in criptovalute al di fuori del Giappone comprando e vendendo Bitcoin in Giappone.

Arbitraggio triangolare

L’arbitraggio triangolare è un trading per arbitraggio di crypto in cui il prezzo di un asset digitale viene utilizzato per scommettere sul costo di un altro. Questo metodo può essere utilizzato per guadagnare denaro scambiando un asset con un altro e poi vendendo il secondo asset a un prezzo migliore. L’obiettivo è quello di beneficiare del differenziale di prezzo tra i due asse.

Arbitraggio decentralizzato

Questa opportunità di arbitraggio è diffusa negli exchange decentralizzati o nei market maker automatizzati (AMM), che utilizzano algoritmi automatizzati e decentralizzati noti come smart contract per determinare il prezzo delle coppie di scambio di criptovalute. I trader che eseguono un’operazione di arbitraggio possono accelerare i tempi e condurre accordi di scambio incrociato tra un exchange decentralizzato e uno centralizzato se i costi delle coppie di scambio di criptovalute divergono notevolmente dai loro valori attuali sugli scambi centralizzati.

Tale forma di arbitraggio è diventata molto popolare grazie al recente boom della DeFi e alla disponibilità di diverse piattaforme DeFi. Gli utenti possono esplorare la disparità di prezzo e completare operazioni di arbitraggio senza la necessità di uno scambio centralizzato o di terze parti.

Arbitraggio statistico

Questo metodo integra metodi econometrici, statistici e computazionali per il trading per arbitraggio di criptovalute su larga scala. L’arbitraggio ad alta frequenza è una strategia di trading in cui i trader di criptovalute utilizzano modelli matematici e robot di trading per rendere le transazioni più redditizie. I bot di trading sono preprogrammati con algoritmi di trading basati su computer che possono effettuare diverse transazioni in un breve periodo di tempo. Questa forma di arbitraggio è impiegata da società di investimento e di trading che cercano di ottenere un profitto elevato.

I vantaggi dell’arbitraggio delle criptovalute

Il trading per arbitraggio di crypto offre alcuni vantaggi non presenti su altri mercati.

Va notato per prima cosa che i rischi di impegnarsi nel trading per arbitraggio criptovalute sono minimi. Il rischio è minimo, non ci sono posizioni aperte e il focus è la disparità di prezzo simultanea tra gli exchange Bitcoin. In secondo luogo, il differenziale di prezzo potrebbe verificarsi quando i prezzi salgono o scendono, quindi puoi guadagnare denaro in entrambe le direzioni.

Inoltre, il tempo necessario per ottenere un guadagno sull’investimento è relativamente breve. La convergenza del prezzo avviene rapidamente, quindi anche se cogli un’opportunità di arbitraggio di posizione, non dovrai attendere molto per chiudere le tue posizioni long o short.

Dovresti tuttavia notare che le opportunità di arbitraggio più rilevanti non si presentano tutti i giorni e che i buoni trader di criptovalute eseguono sempre delle ricerche approfondite. Tra le analisi più diffuse c’è il monitorare diversi ordini su decine di exchange per trovare l’opportunità di arbitraggio più adatta.

Gli svantaggi dell’arbitraggio di criptovalute

Il trading di arbitraggio di criptovalute presenta svantaggi significativi di cui dovresti essere a conoscenza prima di iniziare a fare trading.

Richiede un elevato capitale iniziale

Per iniziare, parte dei tuoi asset deve essere detenuta sotto forma di criptovaluta. Per beneficiare dell’arbitraggio simultaneo, devi vendere la criptovaluta nel momento in cui la acquisti. Per poter prendere in prestito valute fiat per l’arbitraggio sul tasso di finanziamento, devi disporre di criptovalute come collaterale.

Richiede bot di trading efficienti

In secondo luogo, per cogliere opportunità di arbitraggio spot o posizionale, è necessario disporre di un bot di trading ben funzionante che monitori i prezzi di tutte le criptovalute attraverso gli exchange di criptovalute, i fondi nei wallet e il tasso di finanziamento offerti per dare e prendere in prestito su questi exchange.

Rischi normativi

Inoltre, trasferire valute fiat su diversi exchange crypto potrebbe essere difficile a causa delle normative del governo locale. L’arbitraggio transfrontaliero può anche essere ostacolato dalle norme di sicurezza (verifica dell’identità o procedure KYC). Esistono requisiti rigorosi per cui un operatore può muoversi tramite tale sistema. Questo potrebbe rendere difficile sfruttare l’opportunità di arbitraggio negli exchange al di fuori della tua giurisdizione.

Elevata esposizione alla volatilità del mercato

Ci sono maggiori possibilità durante i periodi di elevata volatilità: come ha dimostrato la storia, alcuni exchange tendono a crollare a causa dell’elevata congestione.

Di conseguenza, il tuo bot di trading potrebbe essere in grado di acquistare su un exchange ma non di vendere su un altro a causa di un ipotetico crollo del mercato, o viceversa. Poiché avresti posizioni aperte e il mercato potrebbe mostrare un rapido aumento o declino, questo potrebbe comportare gravi perdite per i tuoi asset.